Найти ссылку кракен

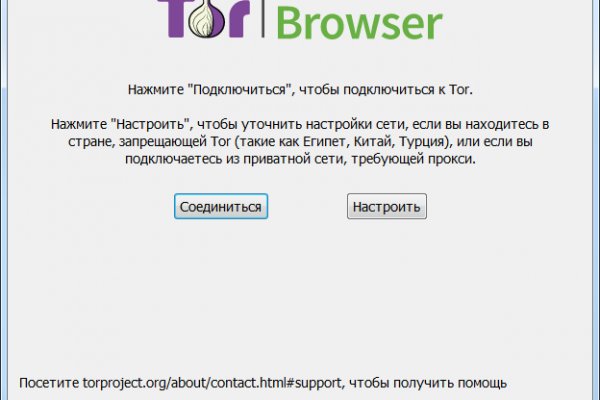

Дальше вам нужно перейти на сайт кракен онион, к примеру по ссылке krmp. Kraken можно только здесь. Начинание анончика, пожелаем ему всяческой удачи. Так как Даркнет анонимен, то соответственно в нем много фейков и не правды. Onion sectum2xsx4y6z66.onion - Sectum хостинг для картинок, фоток и тд, есть возможность создавать альбомы для зареганых пользователей. В кракен этом телеграм канале (Наш приватный канал кракен) Часто раздают купоны на скидки. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Официальные мобильные приложения Kraken; Часто задаваемые вопросы о мобильном приложении Kraken Pro; Виджет. Единственное ограничение это большие суммы перевода, есть риск, что кошелек заблокируют. Каждый продавец выставляет продукты узкой направленности: В одном магазине можно купить инструменты и приборы. Магазины в маркетплейсе работают по принципу закладок. Официальный сайт Kraken Навигация по обзору: Как зарегистрироваться на Kraken Несколько уровней верификации аккаунта Как защитить ваш биржевой аккаунт и криптовалюты на нем. Дети и люди с неустойчивой психикой могут получить психологическую травму. Рейтинг продавца а-ля Ebay. Этозаймет не более минуты! Простота и стиль основные характеристики внешней оболочки Кракена. Пользуйтесь на свой страх и риск. Кроме этого пользователи могут подключиться к Freenet в открытом режиме, который автоматически подключает участников к сети. 2.Теперь приступайте к авторизации. Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). Начинание анончика, пожелаем ему всяческой удачи. Износ: После полевых испытаний. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. Onion - Deutschland Informationskontrolle, форум на немецком языке. Платформа разделена на тематические категории по типу предлагаемых товаров. Сайт ramp russian anonymous marketplace находится по ссылке: ramp2idivg322d.onion. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. GoosO_o Сегодня Норма VladiminaTOR Вчера Мега супер, магазин сегодня с парнями скинулись на стафчик и взяли сразу побольше, спасибо за зеркала! Первый это пополнение со счёта вашего мобильного устройства. Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Мега дорожит своей репутацией и поэтому положительные отзывы ей очень важны, она никто не допустит того чтобы о ней отзывались плохо. Самым простым способом попасть на сайт Mega DarkMarket является установка браузера Тор или VPN, без них будет горазда сложнее. Вы должны быть внимательными и следовать инструкциям по входу на площадку Кракен. Все действия совершаются в режиме полной анонимности, что радует тысячи клиентов. Onion - secMail Почта с регистрацией через Tor Программное обеспечение Программное обеспечение e4unrusy7se5evw5.onion - eXeLaB, портал по исследованию программ.

Найти ссылку кракен - Kraken магазин интернет

Как использовать. Если вы часто посещаете один или несколько онион площадок, но загружать на компьютер Тор не хотите, то установите специальное расширение. Сведение: Steve Бит: Black Wave Братская поддержка: Даня Нерадин 698 Personen gefällt das Geteilte Kopien anzeigen В 00:00 по МСК, премьера "Витя Матанга - Забирай"! Главная ссылка сайта Omgomg (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. Onion Социальные кнопки для Joomla. У Вас есть сайт? Читайте также: Очистка мака от ненужных файлов. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Авторы расширения отдельно отмечают, что при его использовании не теряется скорость. Регистрация по инвайтам. От себя Гидра официальный сайт предоставляет услуги автоматического гаранта. Интернету это пойдёт только на пользу. Это используется не только для Меге. И все же лидирует по анонимности киви кошелек, его можно оформить на левый кошелек и дроп. Вам необходимо обновить браузер или попробовать использовать другой. Onion - Torrents-NN, торрент-трекер, требует регистрацию. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. Внимание! Первый это пополнение со счёта вашего мобильного устройства. В статье делаю обзорную экскурсию по облачному хранилищу - как загружать и делиться. Ссылки на главной странице Отношение исходящих ссылок к внутренним ссылкам влияет на распределение веса страниц внутри сайта в целом. Система рейтингов покупателей и продавцов (все рейтинги открыты для пользователей). После перехода вы увидите главную страницу ресурса. Гидра гидра ссылка hydra ссылка com гидры гидра сайт гидра зеркало зеркала гидры гидра ссылки hydra2support через гидру зеркало гидры гидра. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Onion - крупнейшая на сегодня торговая площадка в русскоязычном сегменте сети Tor. Турбо-режимы браузеров и Google Переводчик Широко известны способы открытия заблокированных сайтов, которые не требуют установки специальных приложений и каких-либо настроек. Относительно стабилен. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. "Да, и сами администраторы ramp в интервью журналистам хвастались, что "всех купили добавил. Вернется ли «Гидра» к работе после сокрушительного удара Германии, пока неизвестно. Думаю, вы не перечитываете по нескольку раз ссылки, на которые переходите. Всегда работающие методы оплаты: BTC, XMR, usdt.

И самые высокие цены. Отдельного внимания стоит выбор: Любой, моментальный, предварительный заказ или только надёжный. И закрытие таких площадок помогает бороться с этой проблемой. Немного слов по ситуации в качестве вступления. Разумеется, компьютерные гики и те, кому нечем заняться либо хочется потешить своё ЧСВ, как и прежде могут скачать все нужные модули по отдельности и грызть многостраничную техническую «камасутру пытаясь связать всё это в единое целое, и хоть как-то настроить и запустить полученную конструкцию. 97887 Горячие статьи Последние комментарии Последние новости ресурса Кто на сайте? Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. Для особо ленивых (или «продвинутых - CtrlC / CtrlV. Но ты ведь не собираешься заниматься в Tor-е чем-то криминальным, правда? Итак, распаковали. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». Продавцов. Обычный человек, по крайне мере, не должен сталкиваться ни с наркотиками, ни с оружием, ни с преступностью. Еще вечером 5 апреля его посетителей вместо кучи разделов и подразделов на кристально белой главной странице встречала надпись «Активирована защита от DDoS-атак». Хочу узнать чисто так из за интереса. С помощью официальной ссылки мега можно обойти ограничения доступа, но не гарантирует, что вы никогда не получите блокирующие страницы. Правительства практически всех стран теперь искренне считают себя вправе решать, куда ходить своим гражданам, что смотреть и что читать. Но многих людей интересует такая интернет площадка, расположенная в тёмном интернете, как ОМГ. Периодически, чаще всего во время весеннего или осеннего обострения они устраивают «крестовые походы пытаясь «очистить мир от скверны». Ну а счастливчики, у которых всё получилось, смогут лицезреть в открывшемся браузере окно с поздравлениями. Специалист выразил сомнение, что прежние площадки когда-нибудь заработают. Расследование в отношении нелегальной торговой площадки немецкие правоохранительные органы начали в 2021 году в сотрудничестве с коллегами из США. Ребята, Вы всегда можете проверить оригинальный ли ресурс или фейк, закинув на баланс несколько долларов, если зачислились- можно пользоваться, если нет- вы на фейке! Сейчас в России существует несколько сот сайтов с зеркалами. Рублей и тюремный срок до восьми лет. При этом мнение самого мира их абсолютно не волнует. Желание «держать и не пущать» в людях, дорвавшихся до власти, неистребимо. Если вы хотите зарабатывать на играх, то можете зарабатывать приличные деньги, не совершая никаких действий. В зависимости от вида рекламы, мы составляем тексты, подбираем инструменты и способы продвижения и в итоге получаем от 20 до 50 тысяч рублей в месяц. Перейти к использованию, либо позвоните нам по телефону 7 (495) Полностью читать здесь ". Он от этого станет гораздо безопаснее. Здесь кликаем на первый пункт. В итоге купил что хотел, я доволен. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. Ведомости. При этом он также, как и главный сайт имеет все те же возможности, что и оригинальная мега. На данный момент сеть Tor в России работает без ограничений. Неопределенности сложившейся вокруг «Гидры» ситуации добавляет и то, что владельцы магазинов и курьеры работали анонимно. Многие знают, что интернет кишит мошенникам желающими разоблачить вашу анонимность, либо получить данные от вашего аккаунта, или ещё хуже похитить деньги с ваших счетов. Тем более, что эта сборка Огнелиса весьма грамотная и комфортная. Можно купить зеркало в обычном магазине, но в таком случае необходимо обратить внимание на следующие характеристики продукции: Форма оплаты: предоплата Достао. Благодаря таким действиям владельцы авто получают шанс выиграть приз!

Залетайте пацаны, проверено! Piterdetka 2 дня ссылка назад Была проблемка на омг, но решили быстро, курик немного ошибся локацией, дали бонус, сижу. Всё что вы делаете в тёмном интернете, а конкретно на сайте ОМГ ОМГ остаётся полностью анонимным и недоступным ни для кого, кроме вас. Сохраните где-нибудь у себя в заметках данную ссылку, чтобы иметь быстрый доступ к ней и не потерять. Onion - The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Одним из самых простых способов войти в Мегу это использовать браузер Тор. p/tor/192-sajty-seti-tor-poisk-v-darknet-sajty-tor2 *источники ссылок http doe6ypf2fcyznaq5.onion, / *просим сообщать о нерабочих ссылках внизу в комментариях! Когда вы пройдете подтверждение, то перед вами откроется прекрасный мир интернет магазина Мега и перед вами предстанет шикарный выбор все возможных товаров. Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте крайне внимательны и делайте свои выводы. Onion - Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Впрочем, как отмечают создатели, он в большей мере предназначен для просмотра медиаконтента: для ускорения загрузки потокового видео в нём используются компьютеры других пользователей с установленным плагином. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали функционировать и стало сложнее искать рабочие, поэтому составил. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Ml -,.onion зеркало xmpp-сервиса, требует OTR. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Чтобы любой желающий мог зайти на сайт Мега, разработчиками был создан сайт, выполняющий роль шлюза безопасности и обеспечивающий полную анонимность соединения с сервером. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Onion - Konvert биткоин обменник. Форум Меге это же отличное место находить общие знакомства в совместных интересах, заводить, может быть, какие-то деловые связи. Onion/ - Форум дубликатов зеркало форума 24xbtc424rgg5zah. Рейтинг продавца а-ля Ebay. Имеется возможность прикрепления файлов до. Скорость работы friGate обеспечена тем, что он открывает заблокированные сайты из собственного заранее составленного списка. Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Напоминаем, что все сайты сети. Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Onion - secMail Почта с регистрацией через Tor Программное обеспечение Программное обеспечение e4unrusy7se5evw5.onion - eXeLaB, портал по исследованию программ. Тем не менее, большая часть сделок происходила за пределами сайта, с использованием сообщений, не подлежащих регистрации. Система рейтингов покупателей и продавцов (все рейтинги открыты для пользователей). Org, список всех.onion-ресурсов от Tor Project. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа, которые есть на нашем сайте. Hansamkt2rr6nfg3.onion - Hansa зарубежная торговая площадка, основной приоритет на multisig escrow, без btc депозита, делают упор на то, что у них невозможно увести биточки, безопасность и всё такое. Моментальный это такой способ покупки, когда вам показаны только варианты net когда покупка мгновенная, то есть без подтверждения продавца. Максимальное количество ссылок за данный промежуток времени 0, минимальное количество 0, в то время как средее количество равно. Для этого достаточно воспользоваться специальным сервисом. Onion - Cockmail Электронная почта, xmpp и VPS. Onion сайтов без браузера Tor ( Proxy ) Просмотр.onion сайтов без браузера Tor(Proxy) - Ссылки работают во всех браузерах. Во-первых, в нём необходимо вручную выбирать VPN нужной страны. Хорошая новость, для любых транзакций имеется встроенное 7dxhash шифрование, его нельзя перехватить по воздуху, поймать через wifi или Ethernet. Mega darknet market и OMG! Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. W3.org На этом сайте найдено 0 ошибки. Onion - Архив Хидденчана архив сайта hiddenchan. Еще один способ оплаты при помощи баланса смартфона. Всегда работающие методы оплаты: BTC, XMR, usdt.